Pourquoi suivre la fiscalité des cryptos aide à mieux les maîtriser

Oubliez le confort de l'anonymat numérique : la fiscalité des cryptomonnaies s'invite désormais dans le quotidien de chaque investisseur. Bitcoin, Ethereum ou autres actifs digitaux ne sont plus…

Comprendre la blockchain simplement quand on débute

Le bitcoin s'est imposé comme le terrain de jeu favori pour investir en ligne. Avec ce nouveau paysage, surgissent des mots et concepts qui déroutent au début. Parmi…

Optimiser la fiscalité de vos revenus locatifs Airbnb simplement

L'essor fulgurant des plateformes de location de courte durée, comme Airbnb, a révolutionné le marché locatif. Pour les propriétaires, cette nouvelle source de revenus engendre des implications fiscales…

Ce que propose www.ca-toulouse31.fr en services bancaires aujourd’hui

Payer ses factures en trois clics ou piloter ses placements depuis son canapé n'a plus rien d'exceptionnel. Les services bancaires en ligne ont bouleversé notre rapport à l'argent,…

Comment Karapass Courtage optimise la gestion des finances SEPA

La fluidité d'un virement SEPA ne doit rien au hasard. Derrière chaque transaction européenne, il y a des acteurs qui jouent la partition en coulisses. Karapass Courtage figure…

Banque Casudmed, votre alliée pour des services financiers sur mesure

Au cœur des préoccupations des consommateurs d'aujourd'hui se trouve la recherche de services financiers qui allient personnalisation et proximité. La Banque Casudmed s'impose comme une réponse à cette attente, offrant à ses…

Virement instantané Caisse d’Épargne : comment augmenter ponctuellement votre plafond ?

À la Caisse d'Épargne, la limite quotidienne d'un virement instantané se révèle souvent inférieure à celle d'un virement classique. Pourtant, il existe une procédure spécifique pour obtenir une augmentation temporaire de ce…

Trouver le compte bancaire idéal quand on est micro-entrepreneur

Le régime des microentreprises fait souffler un vent de liberté sur la création d'activité en solo. Chaque année, des dizaines de milliers de Français sautent le pas. Mais se libérer des lourdeurs…

Investir entre 30 000 et 50 000 euros : 5 conseils qui font la différence

Disposer de 30 000 à 50 000 euros sur un compte, c'est une chance et un casse-tête. Beaucoup rêveraient de cette situation, mais prendre la bonne direction, c'est une autre histoire. Avec…

Premiers pas essentiels pour réussir dans le trading forex

Oubliez la promesse d'un enrichissement éclair : le forex n'est pas une loterie où l'on devient millionnaire en claquant des doigts. Pourtant, apprendre à négocier rapidement le forex séduit de plus en…

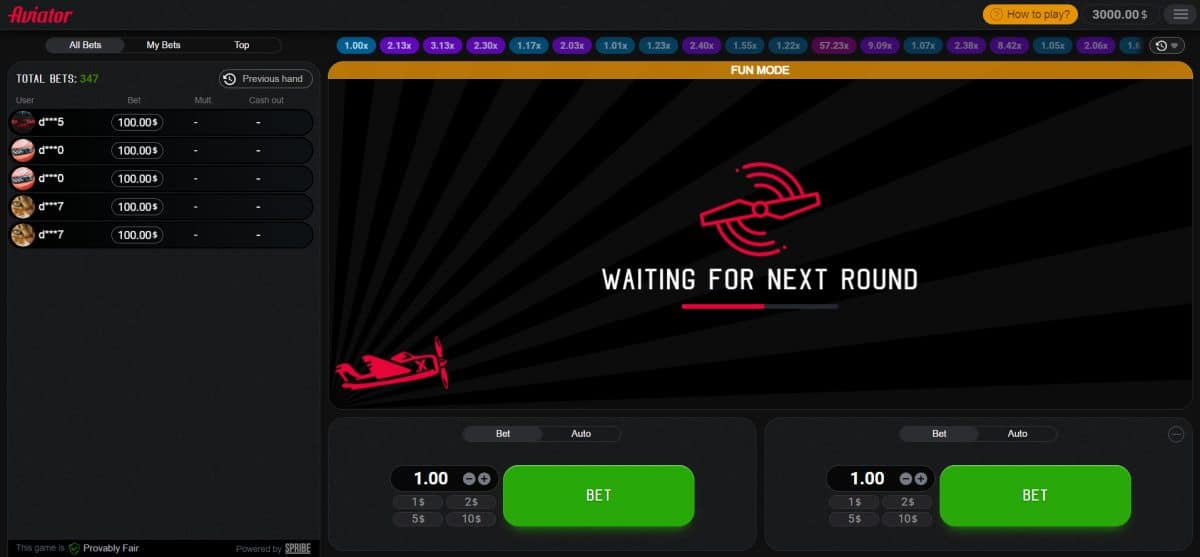

Boostez vos gains sur Aviator avec des techniques vraiment efficaces

Parier sur Aviator, ce n'est pas qu'une question de chance ou d'instinct. C'est une affaire d'opportunités à saisir, de bonus à débusquer et de stratégies à affûter. Maximiser ses gains n'est pas…

Pourquoi suivre la fiscalité des cryptos aide à mieux les maîtriser

Oubliez le confort de l'anonymat numérique : la fiscalité des cryptomonnaies s'invite…

Comprendre la blockchain simplement quand on débute

Le bitcoin s'est imposé comme le terrain de jeu favori pour investir…

Top 5 des indicateurs crypto indispensables pour réussir son scalping

Empiler les trades minute après minute, traquer la moindre oscillation des cours,…

Optimiser la fiscalité de vos revenus locatifs Airbnb simplement

L'essor fulgurant des plateformes de location de courte durée, comme Airbnb, a révolutionné le marché locatif. Pour les propriétaires, cette nouvelle source de revenus engendre des implications fiscales qu'ils doivent maîtriser. En…

Choisir la bonne plateforme pour investir dans l’immobilier fractionné

Miser sur l'immobilier fractionné, c'est ouvrir la porte à une nouvelle manière de placer son argent. Depuis quelques années, ce mode d'investissement bouscule les codes et permet de diversifier son portefeuille, quels…

Calcul mensualité : 220.000 euros, 25 ans, taux d’intérêt et remboursement

3200 euros par mois pendant 25 ans. Ce n'est pas une vue de l'esprit, mais la somme cumulée qu'un emprunteur s'engage à verser quand il signe pour 220 000 euros de crédit…

Anticipez votre retraite en toute confiance grâce à un conseil personnalisé

Personne n'a jamais eu besoin d'un diplôme d'expert-comptable pour rêver à la retraite. Pourtant, anticiper ce moment charnière, c'est souvent naviguer à vue dans un labyrinthe de règles, de calculs et d'options.…

Préparer sa retraite avec un salaire de 2600 € : stratégies gagnantes

Le réveil ne sonne pas plus fort quand la retraite commence à se profiler, mais un détail infime peut tout faire basculer : ce matin-là, Marc s'est rendu compte que les 2…

Régime de retraite fonction publique : comprendre les spécificités

Un fonctionnaire titulaire peut partir à la retraite dès 57 ans dans certains cas, alors que la plupart des salariés du secteur privé doivent attendre 62 ans, voire plus. Pourtant, le mode…

Toute l’actualité en direct

Restez informé sans interruption grâce à un fil d’actualité complet et réactif.

Pourquoi suivre la fiscalité des cryptos aide à mieux les maîtriser

Oubliez le confort de l'anonymat numérique : la fiscalité des cryptomonnaies s'invite…

Comprendre la blockchain simplement quand on débute

Le bitcoin s'est imposé comme le terrain de jeu favori pour investir…

Optimiser la fiscalité de vos revenus locatifs Airbnb simplement

L'essor fulgurant des plateformes de location de courte durée, comme Airbnb, a…

Ce que propose www.ca-toulouse31.fr en services bancaires aujourd’hui

Payer ses factures en trois clics ou piloter ses placements depuis son…

Comment Karapass Courtage optimise la gestion des finances SEPA

La fluidité d'un virement SEPA ne doit rien au hasard. Derrière chaque…

Pourquoi choisir l’investissement dividende pour préparer sa retraite

Oubliez les idées toutes faites : les dividendes ne sont pas réservés…

Accélérer l’accès aux liquidités grâce au courtier en affacturage

Les bilans s'enlisent, la trésorerie s'étiole, mais une solution existe pour redonner…

Le plan d’épargne en actions expliqué simplement pour mieux investir

Pas besoin d'être un as de la finance pour comprendre les rouages…

Vendez vos batteries usagées et donnez-leur une seconde vie

Chaque année, des milliers d'appareils s'invitent dans nos foyers, puis, une fois…

Salaire d’un manager : ce que vous pouvez réellement espérer

Dans le monde du travail, la question du salaire est souvent un…

Investir entre 30 000 et 50 000 euros : 5 conseils qui font la différence

Disposer de 30 000 à 50 000 euros sur un compte, c'est…

Faut-il encore miser sur les livrets pour son placement financier ?

Un chiffre claque : plus de la moitié des Français détiennent un…

Puissance économique du monde : les gagnants et perdants de 2026

3,2 %. Ce chiffre, brut et sans fard, résume la réalité d'un…

Banque Casudmed, votre alliée pour des services financiers sur mesure

Au cœur des préoccupations des consommateurs d'aujourd'hui se trouve la recherche de…

Anticipez votre retraite en toute confiance grâce à un conseil personnalisé

Personne n'a jamais eu besoin d'un diplôme d'expert-comptable pour rêver à la…

Investir dans le vin : conseils d’experts pour bien choisir

Le chiffre ne ment pas : le vin s'est hissé ces dernières…

Mieux organiser son budget avec les dates de salaire des professeurs

Chaque mois, la date de versement des salaires représente un moment fondamental…

Virement Crédit Agricole : comment vérifier facilement votre plafond

Oubliez les chiffres affichés sur votre application bancaire : ce n'est pas…

Préparer sa retraite avec un salaire de 2600 € : stratégies gagnantes

Le réveil ne sonne pas plus fort quand la retraite commence à…

Comment bien choisir une assurance automobile adaptée à sa voiture

Un devis ne raconte jamais toute l'histoire. Derrière chaque contrat d'assurance automobile…